3 aylık BX:TMUBMUSD03M ve BX:TMUBMUSD06M Hazine tahvillerinin getirileri, Silikon Vadisi bankasının çöküşünün federal faiz oranlarındaki hızlı artışlar nedeniyle ABD bankacılık sektöründe daha geniş istikrarsızlık korkularını tetiklediği Mart ayından bu yana %5’in üzerinde getiriler görüyor. .

Altı ay sonra Fed, yılın son toplantısında faiz oranlarını 22 yılın en yüksek seviyesi olan %5,25 ile %5,5 arasında değiştirmemeyi tercih etti, ancak Powell da sonunda artık yeter olduğunu belirtti ve bu politika ve Fed Gelecek yıl faiz indirimlerine odaklanılacak.

Daha da önemlisi, merkez bankası başkanı borçlanma maliyetlerini çok uzun süre çok yüksek tutma hatasına düşmek istemediğini de söyledi. Powell’ın yorumları Dow Jones Endüstriyel Ortalamasının (DJIA) Çarşamba günü ilk kez 37.000’in üzerine çıkmasına yardımcı olurken, mavi çip endeksi Cuma günü art arda üçüncü rekor kapanışını gerçekleştirdi.

PGIM Sabit Gelir baş yatırım stratejisti Robert Tip, “İnsanlar Powell’ın yorumları karşısında gerçekten şok oldular” dedi. Powell, piyasalarda faiz indirimlerine yönelik artan heyecanı sönümlemek yerine yıl ortasına kadar faiz indirimlerine kapıyı açtığını söyledi.

New York Fed Başkanı John Williams, Cuma günü faiz indirimlerine ilişkin spekülasyonları yumuşatmaya çalıştı ancak Tebb’in iddia ettiği gibi Williams, merkez bankasının faiz indirimlerine giden yolu yansıtan yeni “nokta grafiğini” de vurguladı.

Tipp bir röportajında ”Nihayetinde daha düşük bir federal fon oranına sahip olacaksınız” dedi. Buradaki tehlike, kesintilerin aniden gelmesi ve Hazine bonosu, para piyasası fonları ve diğer “para benzeri” yatırımların yüzde 5’lik getirisini göz açıp kapayıncaya kadar yok edebilmesidir.

Fed’in hızlı faiz indirimi

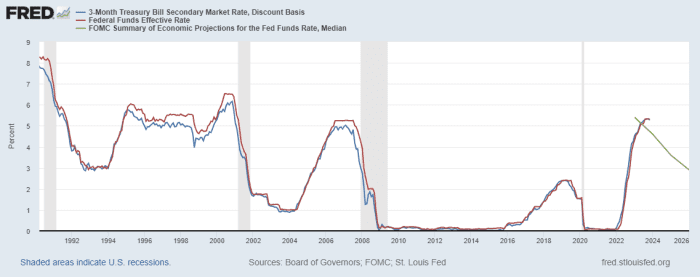

Fed son 30 yılda faiz oranlarını düşürdüğünde bunu hızlı ve çoğunlukla hızlı bir şekilde gerçekleştirdi.

1990’lardan bu yana Fed faiz indirim döngüleri, aşağıda gösterildiği gibi 3 aylık Hazine bonosu faizlerinde de görülen keskin düşüşü takip ediyor. 2000 yılı başındaki dot-com hisse senedi çöküşünün ardından %6,5’ten yaklaşık %1’e düştü. Ayrıca 2008’deki küresel mali kriz sırasında %5’ten neredeyse sıfıra düştü, ardından 2020’deki koronavirüs krizi sırasında dibe vurdu.

3 aylık Hazine bonosu faiz oranları önceki Fed faiz indirimi döngülerinde aniden düştü

Benzersiz veriler

Shelton Trust’ın sabit gelirli baş yatırım yetkilisi Tim Horan, “Hiçbir şekilde sıfır faiz oranlarının olduğu bir dünyaya geri döneceğimizi düşünmüyorum” dedi. “Hala gerçek faiz oranlarının önemli olduğu bir dünyada olacağız.”

Bert Horan ayrıca piyasanın Powell’ın pivot sinyaline “kutlayarak” tepki verdiğini belirterek, hisse senetlerinin rekor bölgelere geri döndüğüne ve gösterge 10 yıllık Hazine tahvil getirisi BX:TMUBMUSD10Y’nin Ekim’deki %5’lik zirveden %3,927’ye düştüğüne işaret etti. Cuma, yaklaşık beş ayın en düşük getirisi.

Horan, “Şu anda aklımdaki soru, finansal koşullar gevşemeye devam ederse Fed’in faiz oranlarını düşürmek için nasıl bir hamle yapacağıdır” dedi.

Eski bir Fed çalışanı olan Horan, “Başladıklarında faiz indirimlerine devam edecekler” dedi. Bununla birlikte Fed’in döngünün ilk kesiminde tetiği çekmeden önce çok temkinli davranmasını bekliyor.

“Gördüğümüz şey bunun yeniden konumlandırılmasıdır” dedi.

Eksen üzerinde dönme

Para piyasası fonlarına ilişkin son veriler, geçici de olsa, “nakit benzeri” varlıklardan uzaklaşıldığını gösteriyor.

Yatırım Şirketi Enstitüsü’ne göre, Silikon Vadisi bankasının iflasının ardından bu yıl rekor düzeyde varlık çekmeye devam eden para piyasası fonlarına akın, geçen hafta yaklaşık 11,6 milyar dolar düşerek 13 Aralık itibarıyla yaklaşık 5,9 trilyon dolara geriledi. .

En son LSEG Lipper verilerine göre, yatırımcılar geçen hafta hükümetin kısa ve orta ölçekli fonlarından ve Hazine’nin borsada işlem gören fonlarından yaklaşık 2,6 milyar dolar çekti.

PGIM Sabit Gelir’den Tipp, uzun vadeli getirilerde 2023’teki volatiliteye benzer şekilde bir yıl daha “ping-pong” görmeyi beklediğini, 10 yıllık tahvil getirilerinin muhtemelen ekonomik verilere ve bunun Rezerv için ne anlama geldiğine bağlı olacağını söyledi Banka: Federal Reserve, enflasyonu yıllık %2 hedefine düşürmenin son aşaması üzerinde çalışıyor.

Tipp, “Tahvillerdeki en büyük etken getiri olacak” dedi. “Tahvillerin vadesini uzatırsanız, nakitte kalan insanlara göre çok daha fazla gelir elde etme garantiniz olur.”

TD Securities ABD faiz oranı stratejisti Molly McGowan, ekonomik verilerin Fed’in bu döngüdeki ilk faiz indiriminin er ya da geç gerçekleşip gerçekleşmeyeceğine dair sinyal vermede itici bir güç olmaya devam edeceğini söyledi.

Bu çerçevede önümüzdeki Cuma günkü Kişisel Tüketim Harcamaları (PCE) Kasım ayı fiyat endeksi okumasının piyasaların odak noktası olmasını bekliyor; özellikle de Noel tatilinden önceki son haftada daha az çalışana sahip olan Wall Street’te.

Fed’in tercih ettiği enflasyon ölçüsü olan kişisel tüketim harcamaları Ekim ayında bir önceki aydaki %3,4’ten yıllık %3’e düştü, ancak hâlâ Fed’in %2’lik yıllık hedefinin üzerinde.

TD Wealth’in ABD varlık yatırım stratejisti Sid Vaidya, “Görüşümüz, Fed’in 2024’ün ilk yarısında faiz oranlarını bu seviyelerde tutacağı, ardından ikinci yarıda ve 2025’te faiz indirimine başlayacağı yönünde” dedi.

Gelecek haftanın Pazartesi, Salı ve Çarşamba günü için planlanan ABD konut verileri de, özellikle 30 yıllık sabit ipotek faizinin Ağustos ayından bu yana ilk kez %7’nin altına düşmesiyle yatırımcıların dikkatinin odağı olacak.

ABD’nin önde gelen borsa endeksleri art arda yedinci haftada da kazanç kaydetti. Dow Jones Piyasa Verilerine göre, Dow Jones hafta boyunca %2,9 yükselirken, S&P 500 SPX %2,5 artışla 3 Ocak 2022’deki rekor kapanışından %1,6 uzakta tamamladı.

Nasdaq Bileşik Endeksi (COMP) hafta boyunca %2,9 yükselirken, Russell 2000 küçük sermayeli endeks hafta boyunca %5,6 artışla daha iyi performans gösterdi.

okuyor: Russell 2000, S&P 500 karşısında yaklaşık 3 yıldır en iyi ayını yaşıyor

Gelecek yıl: VIX, hisse senetlerinin 2024’e doğru “güvenilir bir boğa piyasasında” olduğunu söylüyor. Bunu nasıl okuyacağınız aşağıda açıklanmıştır.

“Analist. Tutkulu zombi gurusu. Twitter uygulayıcısı. İnternet fanatiği. Dost pastırma hayranı.”

More Stories

Best Buy (BBY) 2025 2. Çeyrek kazançları

Foot Locker, yüksek maliyetleri azaltmak için New York’u terk edip St. Petersburg, Florida’ya taşınıyor: “verimlilik”

Nvidia Canlı Kazanç Güncellemeleri: Nvidia hisseleri bugünkü yatırımcı çağrısı öncesinde düştü