İlk çeyrek, ilk halka arzların çökmesi, yatırım bankacılığının darbe alması, ipotek faaliyetinin sarsılması ve diğer şeylerin meydana gelmesiyle kötü bir dönemdi.

tarafından Kurt Richter ile kurt sokağı.

Toplam varlıklara göre en büyük beş ABD bankası ve banka holding şirketinden – JP Morgan, Bank of America, Wells Fargo, Citigroup ve Goldman Sachs Group – dördü şimdiye kadar ilk çeyrek kazançlarını bildirdi ve Bank of America bundan sonra yapacak hafta. Bu kazanç raporları, aradaki her türlü komplikasyonla birlikte, gelir ve net gelirde keskin bir düşüşle işaretlendi. Grup olarak, hisseleri geçen yılın Kasım ayında başlayan aralıklı düşüşünü sürdürdü.

WOLF STREET Büyük Beşli Piyasa Kapitalizasyon Endeksi, Ekim 2021’deki son zirvesinden bu yana %23,5 düştü (veriler aracılığıyla YGrafikler):

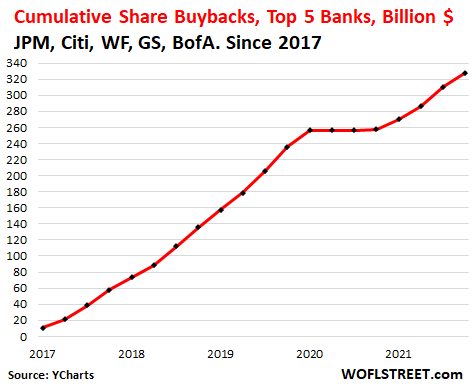

Bu felaket, büyük hisse geri alımları sırasında meydana geldi. Bu bankalar, uygulamanın dörtte üçün durdurulduğu pandemi dönemi dışında, düzenli olarak Amerika Birleşik Devletleri’ndeki en büyük hisse geri alımları arasında yer aldı.

2017’den 2021’e kadar olan beş yılda, beş banka, hisselerini desteklemek için hisselerini geri satın alırken nakit olarak 328 milyar dolar yaktı, çarçur etti ve imha etti ve şimdi hisse senetlerinin gösterecek hiçbir şeyi yok (YCharts aracılığıyla veriler):

İlk çeyrek, ilk halka arzların çökmesi, ipotek faaliyetinin sarsılması ve gerçekleşen diğer şeyler ile kötüydü.

c. B. Morgan Chase [JPM] Üç aylık bankacılık sunumu, net gelirinin geçen yılın ilk çeyreğine kıyasla ilk çeyrekte %42 düşüşle 8.3 milyar dolara düştüğünü bildirdiğinde Çarşamba sabahı başladı. Gelir, yatırım bankacılığı bölümündeki gelirdeki %35’lik düşüşün etkisiyle %5 düşüşle 30,7 milyar dolara geriledi.

Çarşamba sabahı kazançların açıklanmasından sonraki iki işlem gününde, JP Morgan hisseleri Ocak ayında 52 haftanın en yüksek seviyesinden %4,1 ve %25 düştü.

Borçlular üzerindeki faiz oranlarının yükseltilmesinin neden olduğu mali baskıya hazırlık olarak, pandemi sırasında yarattığı kredi zararı rezervlerinin kullanıma sunulmasından önceki yılda 5,2 milyar dolarlık bir faydaya kıyasla kredi zararı rezervleri için 902 milyon dolar ayırdı. 582 milyon dolar net indirim alarak toplam kredi maliyetlerini 1.5 milyar dolara çıkardı.

Şirket ve yatırım bankası kazançları, “finansman marjındaki genişlemenin yanı sıra hem emtia riskindeki artışlar hem de Rusya bağlantılı karşı taraflardan alacak türevlerindeki azalmalarla ilgili kredi değerleme ayarlamalarından kaynaklanan” 524 milyon dolarlık bir zarara uğradı. kazanç açıklaması.

Kazanç çağrısı sırasında CEO Jamie Dimon, bankanın “yüksek enflasyon, tedarik zinciri sorunları ve Ukrayna’daki savaş nedeniyle önemli jeopolitik ve ekonomik zorluklar” gördüğünü söyledi.

Goldman Sachs [GS] Gelirin ilk çeyrekte %27 düşerek 12.9 milyar dolara düştüğünü ve net gelirin %42 düşerek 3.9 milyar dolara düştüğünü bildirdi.

Goldman Sachs’ın hissesi Perşembe günü hafifçe geriledi ve Kasım başında 52 haftanın en yüksek seviyesinden %24,5 düştü.

Yatırım bankacılığı geliri %36 düşüşle 2,4 milyar dolara geriledi. Kredi zararları için bir yıl önceki 70 milyon dolarlık faydaya kıyasla 561 milyon dolar ayırdı. Varlık yönetimi geliri %88 düşerek 546 milyon $’a geriledi, “esas olarak öz sermaye yatırımlarındaki net zararları ve borç ve kredi yatırımlarındaki önemli ölçüde düşük net geliri yansıtıyor.”

Ancak Tüketici ve Varlık Yönetimi bölümünde gelir %21 artarak 2.10 milyar dolara ulaştı. Küresel pazar geliri %4 artarak 7.87 milyar dolara yükseldi. Ve evet, emtia, döviz ve tahvil piyasalarındaki kargaşa nedeniyle FICC’deki (sabit gelir, para birimi ve emtialar) gelir %21 artışla 4.71 milyar dolara yükseldi.

“Risk komisyonculuğu ortaya çıktıkça ve hisse ihracı tamamen durdurulduğundan, hızla gelişen piyasa ortamı müşteri faaliyetleri üzerinde önemli bir etkiye sahipti.” kazanç açıklaması dedi.

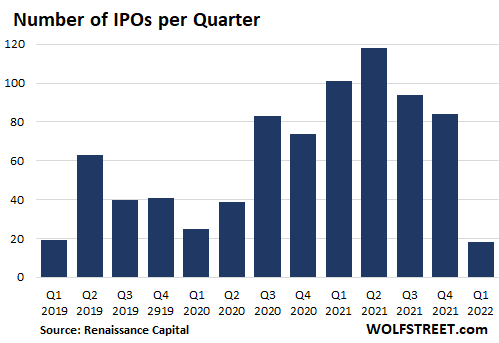

İlk halka arzlar baştan sona kötüydü.

Hisse senedi ihracı “tamamen durduruldu” ile Goldman, birçoğu son 12 ayda olağanüstü bir şekilde patlayan halka arzlardan ve SPAC’lerden bahsediyor. Goldman Sachs’ın baş garantör olduğu yerler de dahil olmak üzere bazılarını şimdi WOLF SOKAK kategorisinde takip ediyorum. patlayan stoklar.

İlk halka arzlar, yatırım bankaları için devasa ücret üreticileridir. Ancak, yeni listelenen bu hisse senetlerinin çöküşü, artık sadece amansız hype ve panik pazarında eğlenceli olan yeni halka arz iştahını esasen ortadan kaldırdı. Rönesans Capital’e göre, ilk çeyrekte, geçen yılın ikinci çeyreğindeki 118 halka arzdan, Mart ayında sadece ikisi olmak üzere sadece 18 halka arz vardı:

Şehir Grubu [C] Gelirin %2,5 düşüşle 19.2 milyar dolara düştüğünü bildirdi. Net gelir, bir önceki yıl 2,05 milyar $ olan faize kıyasla, yüksek işletme giderleri (+%15) ve 755 milyon $’lık kredi zararları nedeniyle %46 azalarak 4.3 milyar $’a geriledi.

Sorun ABD’li tüketiciler değil. Citibank raporunda şunları söyledi: İyiler kazanç açıklaması: “Kredi maliyeti ve geri ödeme oranları aracılığıyla Amerikan tüketicisinin sağlığını ve direncini görmeye devam ediyoruz. Kart kredisi büyümesi ve güçlü satın alma satışları büyümesi gibi kilit faktörlere iyi bir katılım sağladık, bu nedenle bu işin olduğu yeri seviyoruz başlı.”

En büyük suçlu, halka arzlar da dahil olmak üzere yatırım bankacılığıydı: “Mevcut makro arka plan, sermaye piyasası aktivitesinde bir daralma gördüğümüz için yatırım bankacılığını etkiledi. Citigroup, bunun bizim için önemli bir yatırım alanı olmaya devam ettiğini söyledi.

Hisseleri Perşembe günü yüzde 1,6 arttı, ancak Haziran ayında 52 haftanın en yüksek seviyesinden yüzde 36 düştü.

Wells Fargo [WFC] Gelirin %5 düşerek 17,6 milyar dolara gerilediğini bildirdi. Net gelir %21 düşüşle 3.67 milyar dolara geriledi.

Suçlulardan biri, yüksek ipotek oranları nedeniyle çeyrekte %33 düşen ipotek kredisi faaliyetiydi. Wells Fargo bir gazetede söyledi kazanç açıklaması.

Hisseler Perşembe günü %4,5 düştü ve Şubat başında 52 haftanın en yüksek seviyesinden iki ayda %23 düştü.

Amerikan bankası [BAC] Kazançlar Pazartesi günü açıklanacak. Hisselerinin Perşembe günü %3,2 düşeceğini ve Şubat ayında 52 haftanın en yüksek seviyesinden %25 değer kaybedeceğini tahmin ediyor.

KURT SOKAK okumaktan zevk alıyor ve onu desteklemek mi istiyorsunuz? Reklam engelleyicileri kullanın – nedenini tamamen anlıyorum – ancak siteyi desteklemek ister misiniz? bağış yapabilirsiniz. Çok takdir ediyorum. Nasıl yapılacağını öğrenmek için bir bardak bira ve buzlu çayın üzerine tıklayın:

WOLF STREET yeni bir makale yayınladığında e-posta ile bilgilendirilmek ister misiniz? Buradan kaydolun.

“Analist. Tutkulu zombi gurusu. Twitter uygulayıcısı. İnternet fanatiği. Dost pastırma hayranı.”

More Stories

Best Buy (BBY) 2025 2. Çeyrek kazançları

Foot Locker, yüksek maliyetleri azaltmak için New York’u terk edip St. Petersburg, Florida’ya taşınıyor: “verimlilik”

Nvidia Canlı Kazanç Güncellemeleri: Nvidia hisseleri bugünkü yatırımcı çağrısı öncesinde düştü