(Bloomberg) — Gelecek hafta ABD enflasyon rakamlarının uzun süredir beklenen faiz indirimlerinin yakında geleceğini doğrulaması beklenirken, tüketici harcamalarına ilişkin veriler merkez bankasının genişlemeyi sağlam tutmayı başardığını gösteriyor.

Bloomberg’den en çok okunanlar

Ekonomistler, Fed’in çekirdek enflasyon ölçümü için tercih ettiği gıda ve enerji hariç PCE fiyat endeksinin Temmuz ayında üst üste ikinci ayda da %0,2 artmasını bekliyor. Bu, üç aylık yıllık çekirdek enflasyon oranını merkez bankasının %2’lik hedefinin hemen üzerine, %2,1’e düşürecektir.

Bloomberg’in anketine katılan ekonomistler, Cuma günkü raporda fiyat değişikliklerine göre ayarlanmayan tüketici harcamalarının da %0,5 artarak son dört ayın en güçlü artışı olmasını bekliyor.

Jackson Hole sempozyumunda konuşan Fed Başkanı Jerome Powell, enflasyonda son dönemde kaydedilen ilerlemeyi kabul ederek, enflasyonun %2’ye dönüş yolunda olduğuna dair güven kazandığını ve “politikayı ayarlama zamanının geldiğini” söyledi.

Cuma günkü yorumlar, Fed’in fiyat baskılarına karşı iki yıllık mücadelesinde önemli bir dönüm noktasına işaret etti ve odak noktasının, merkez bankasının ikili yetkisinin diğer kısmı olan işgücü piyasasındaki risklere nasıl kaydığının altını çizdi. İstihdam artışı, ekonominin büyümesini sağlamanın anahtarı olan tüketici harcamalarının sürdürülmesine yardımcı oldu.

Perşembe günü hükümet ikinci çeyrek GSYH verilerine ilişkin ilk revizyonunu yayınlayacak. Ekonomistlerin beklentileri yıllık %2,8’lik bir büyüme oranına işaret ediyor; bu oran, bir önceki okumaya göre istikrarlı bir oran.

Gelecek haftanın diğer ABD verileri arasında Pazartesi günü Temmuz ayı dayanıklı mal siparişleri ve Salı ve Cuma günü ayrı ayrı tüketici güveni göstergeleri yer alıyor.

2024 yılında Federal Açık Piyasa Komitesi’nin oy hakkına sahip üyesi olan San Francisco Fed Başkanı Mary Daly, Pazartesi günü Bloomberg TV’ye çıkacak. Bir diğer seçmen Atlanta Fed Başkanı Rafael Boucek Çarşamba günü ekonomik görünüm hakkında konuşuyor.

Bloomberg Economics ne diyor:

“Powell’ın Jackson Hole’daki güvercin konuşması piyasa oyuncularının kulağına hoş geldi. Kendisi, Fed’in güçlü bir işgücü piyasasını desteklemek ve ekonomiye temel oluşturmak için ‘elinden gelen her şeyi’ yapacağına dair söz verdi. Biz, gerçekliğin biraz kontrol edilmesi gerektiğine inanıyoruz. gerekli.” “.

—Anna Wong, Stuart Paul, Eliza Wenger, Estelle O. Analizin tamamı için buraya tıklayın.

Kuzeyde, Kanada’nın ikinci çeyrek GSYİH verileri, merkez bankasının 4 Eylül’de art arda üçüncü kez faiz oranlarını düşürmesinden önceki son büyük ekonomik yayın olacak.

Ön veriler, çeyreklik bazda yıllık büyümenin %2,2’ye (merkez bankasının %1,5’lik tahmininin üzerinde) işaret etti; bu da borçlanma maliyetlerini düşürmeye devam ederken yumuşak iniş yapma çabalarını güçlendirdi.

Yatırımcılar aynı zamanda Kuzey Amerika tedarik zincirlerini karıştıran Kanada demiryolu anlaşmazlığının çözümündeki en son gelişmeleri de izleyecek.

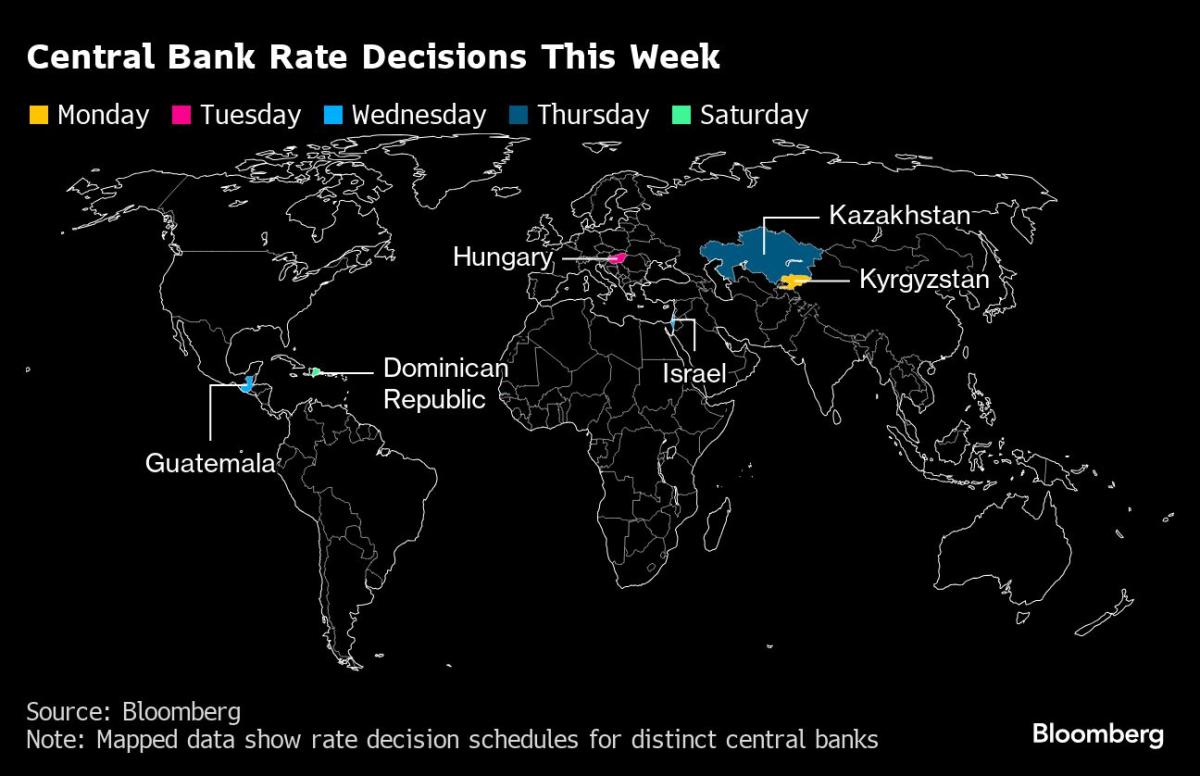

Öte yandan euro bölgesi, Avrupa Merkez Bankası’nın bir sonraki para politikası kararını vermesine iki haftadan kısa bir süre kala Ağustos ayı enflasyon verilerini yayınlayacak, Çin merkez bankası ise yıllık kredi faiz oranlarını belirleyecek. Faiz oranı kararları Macaristan ve İsrail’i kapsamaktadır.

Geçen hafta neler olduğunu öğrenmek için burayı tıklayın ve işte küresel ekonomide olacakların özeti.

Asya

Çin Halk Bankası’nın yıllık kredi faiz oranlarını belirlemesiyle hafta, Çin’in yeni parasal çerçevesine yeniden odaklanılmasıyla başlıyor. Temmuz ayındaki sürpriz indirimin ardından yetkililerin faiz oranını %2,3’te sabit tutması bekleniyor.

Pazartesi günkü karar, Çin Halk Bankası’nın bu ay orta vadeli borç verme imkânının bir politika aracı olarak rolünü küçümsediğinin ve yedi günlük ters repo faiz oranının daha büyük bir önem taşıdığının sinyalini vermesinin ardından geldi.

Bir gün sonra, Pekin Cumartesi günü resmi PMI rakamlarını görürken, Çin ekonomiyi canlandırmak için daha fazla politika adımı çağrısına yol açabilecek sanayi kar rakamlarını elde etti.

Diğer yerlerde fiyatlar önemli bir konu olacak.

Avustralya’nın Temmuz ayına ilişkin düşürülmüş ortalama enflasyon ölçüsünün, merkez bankasına şahin söylemini sürdürüp sürdürmemeyi değerlendirirken değerlendirme yapması için yeni kanıtlar sunması bekleniyor.

Japonya aynı zamanda ulusal eğilimlerin öncü göstergesi olan başkentteki tüketici enflasyonuna ilişkin bir güncelleme de alacak. Cuma günkü veriler Hindistan’ın yıllık ekonomik büyümesinin ikinci çeyrekte hafif yavaşladığını ve hafta içinde Tayland, Sri Lanka ve Hong Kong’dan gelen ticaret rakamlarının açıklanacağını gösterebilir. Kazakistan merkez bankası üst üste üçüncü toplantısında faiz oranını düşürüp düşürmemeye karar vermek üzere Perşembe günü toplanıyor.

Avrupa, Orta Doğu ve Afrika

Enflasyon verileri Avrupa’da da odak noktası olacak; bölgenin büyük ekonomilerinden (Almanya, Fransa, İtalya ve İspanya) Ağustos ayı verilerinin yanı sıra 20 ülkeden oluşan euro bölgesinin tamamına ilişkin veriler de ön planda olacak.

Avro Bölgesi büyümesinin Temmuz ayındaki %2,6 seviyesinden yavaşlaması ve bunun Avrupa Merkez Bankası’nın Eylül ayındaki toplantısında bu oturumda ikinci kez faiz indirimine gitmesinin önünü açması bekleniyor.

Bu beklentiler kıtanın ekonomik durumuyla da güçlendi. Ağustos PMI’ı Paris Olimpiyatları’ndan beklenmedik bir destek alırken, altta yatan zayıflığın bu geçici yükselişin ötesinde de devam etmesi muhtemel. Haftanın başında bölgedeki mevcut zayıf nokta olan Almanya’da üretim ve güvene ilişkin güncellemeler görülecek.

Para politikası ve ekonomideki son değişimler hakkında yorum yapması muhtemel konuşmacılar arasında ECB Yönetim Konseyi üyeleri Joachim Nagel ve Claes Knott’un yanı sıra İcra Kurulu üyesi Isabel Schnabel de yer alıyor.

Doğu Avrupa’da Macaristan’ın faiz oranlarını %6,75’te tutması bekleniyor. İsrail Merkez Bankası’nın gösterge faiz oranlarını %4,5 seviyesinde tutmasının beklendiği Orta Doğu’da da durum benzer.

Afrika’da Ağustos ayı enflasyon verileri Kenya ve Uganda’dan, ikinci çeyrek GSYH rakamları ise Nijerya’dan geliyor.

Latin Amerika

Brezilya Merkez Bankası Pazartesi günü ekonomistler arasında yapılan haftalık kamuoyu anketini yayınlayacak. Banka Başkanı Roberto Campos Neto bu ay enflasyon beklentilerinin istikrarsız olduğunu ve yetkililerin gerekirse para politikasını sıkılaştırmaya hazır olduğunu söyledi.

Brezilya’nın Salı günkü ay ortası enflasyon verileri, %3’lük hedefin oldukça üzerinde kalan %4,45’lik Temmuz oranına göre hafif bir düşüş gösterebilir. Analistler faiz oranlarına ilişkin beklentilerini yükseltirken, trader’lar da gelecek ay faiz artırımı olasılığını göz önünde bulunduruyor.

Mali kayma Brezilya’nın bütçe verilerini ön plana çıkardı; Temmuz rakamları önümüzdeki hafta yayınlanacak. Merkez Bankası’nın anketine katılan ekonomistler, beklenen 2027 ufkuna kadar yıllık bütçede nominal veya faiz dışı fazla görmüyor.

Meksika’da asıl olay merkez bankasının üç aylık enflasyon raporu olacak. Bankanın 8 Ağustos’taki karar sonrası açıklamasında yapacağı değişikliklerden hemen sonra yeni tahminlerin yayınlanması pek mümkün görünmüyor ancak politika yapıcılar GSYİH tahminlerini yeniden değerlendirebilir.

Şili’nin haziran ayındaki perakende satış rakamlarının, yaklaşık iki yıllık düşüşün ardından art arda yedinci yılda da olumlu bir okuma göstermesi bekleniyor.

–Robert Jameson, Laura Dhillon-Kane, Zoe Schnewes, Paul Richardson ve Brian Fowler’ın yardımlarıyla.

(Sekizinci paragrafta Fed sözcüleriyle yapılan güncellemeler.)

Bloomberg Businessweek’ten en çok okunanlar

©2024 Bloomberg L.P

“Analist. Tutkulu zombi gurusu. Twitter uygulayıcısı. İnternet fanatiği. Dost pastırma hayranı.”

More Stories

Best Buy (BBY) 2025 2. Çeyrek kazançları

Foot Locker, yüksek maliyetleri azaltmak için New York’u terk edip St. Petersburg, Florida’ya taşınıyor: “verimlilik”

Nvidia Canlı Kazanç Güncellemeleri: Nvidia hisseleri bugünkü yatırımcı çağrısı öncesinde düştü